La strategia Strangle: short e long

Analisi dei possibili profitti e perdite della strategia Strangle, sia short che long.

Si definisce strangle una strategia di opzioni che implica l’acquisto e/o la vendita simultanea di CALL e PUT con la stessa scadenza ma con uno strike differente. Gli strike delle opzioni sono solitamente OTM. Se le opzioni vengono acquistate l’operazione si definisce come long strangle, mentre se le opzioni vengono vendute si parla di short strangle. Di solito si apre una posizione strangle se si hanno delle aspettative sul movimento del titolo e si intende essere pronti per ogni scenario, sia quello più al rialzo che quello più al ribasso, oppure se si intende speculare sulla lateralizzazione del sottostante.

Un strategia simile è la straddle, che differisce dallo strangle per lo strike delle opzioni, che nel caso della strategia straddle è uguale per CALL e PUT. Parleremo più approfonditamente della strategia straddle nei prossimi articoli.

Si usa la strategia strangle per aumentare le probabilità di profitto a seconda dei movimenti del sottostante. In uno scenario in cui ci si aspetta un movimento improvviso, quindi un aumento di volatilità (ad esempio prima dell'annuncio di earnings) si apre una long strangle, mentre se ci si aspetta che il mercato lateralizzi o comunque ci si aspetta poco movimento, quindi calo di volatilità (ad esempio dopo l'annuncio degli earnings) si apre una short strangle. Mentre con la long strangle il rischio massimo è limitato ai premi pagati per le opzioni, con la short strangle questo è potenzialmente illimitato, poichè legato all’ascesa/discesa del titolo.

A prescindere dallo scenario e dalla scelta di andare long o short, è fondamentale monitorare i valori della greca delta che, ricordiamolo, indica il cambiamento del valore delle opzioni in base ai movimenti del prezzo del sottostante.

La strategia long strangle consiste nell’acquisto simultaneo di una CALL e di una PUT con la medesima scadenza e strike differente. In questo modo il trader si sta riservando il diritto sia di acquistare che di vendere il titolo sottostante al prezzo di uno dei due strike tramite il pagamento di due differenti premi, che corrispondono anche alla massima perdita derivante dall’operazione. Ci si può riferire all’apertura di una posizione con un acquisto come ad un’operazione “debit”, in questo caso Strangle Debit.

Il motivo per cui si sceglie di avviare una long strangle è perchè si hanno delle aspettative sul movimento del prezzo del titolo, più precisamente ci si aspetta una variazione significativa nella volatilità del sottostante.

Quindi si acquistano una CALL e una PUT con strike OTM rispetto al prezzo del titolo e con la stessa data di scadenza, in questo modo ci si sta assicurando una probabilità di guadagno a prescindere dalla direzione del movimento del prezzo.

Questa strategia è a rischio limitato, perchè come abbiamo già detto la perdita massima è data dalla somma dei premi pagati, mentre il profitto è potenzialmente illimitato, poichè non c’è limite all’ascesa o discesa di un titolo. Il profitto deriva quindi da un deciso spostamento del prezzo verso l’alto o verso il basso oltre lo strike ed entro la scadenza delle opzioni.

I punti di pareggio in questa strategia sarebbero due, quello per l’acquisto della CALL e quello per l’acquisto della PUT. Quello per l’acquisto della CALL è dato dalla somma dello strike con il premio pagato, quello della PUT è dato dalla differenza tra lo strike e il premio pagato.

In realtà però si deve considerare che la cifra totale pagata all’inizio è data dai premi di entrambe le opzioni sommati tra loro, quindi per un recupero totale delle spese di dovrebbe considerare questa somma, e non il premio per la singola opzione. Per cui il punto di pareggio per la CALL diventa la somma dei premi pagati più lo strike dell’opzione, mentre per le PUT diventa la somma dei premi pagati sottratta allo strike dell’opzione. Quindi:

Punto di pareggio CALL = Premio CALL + Premio PUT + Strike CALL

Punto di pareggio PUT = Strike PUT - Premio CALL - Premio PUT

Se alla scadenza delle opzioni il prezzo del titolo non ha subito variazioni tali da raggiungere uno degli strike si è in perdita, perchè non si è verificato lo scenario previsto e le opzioni sono scadute senza valore.

Se invece si è verificata la previsione e il prezzo ha subito una grossa variazione superando uno dei due strike e uno dei due punti di pareggio allora si è in profitto.

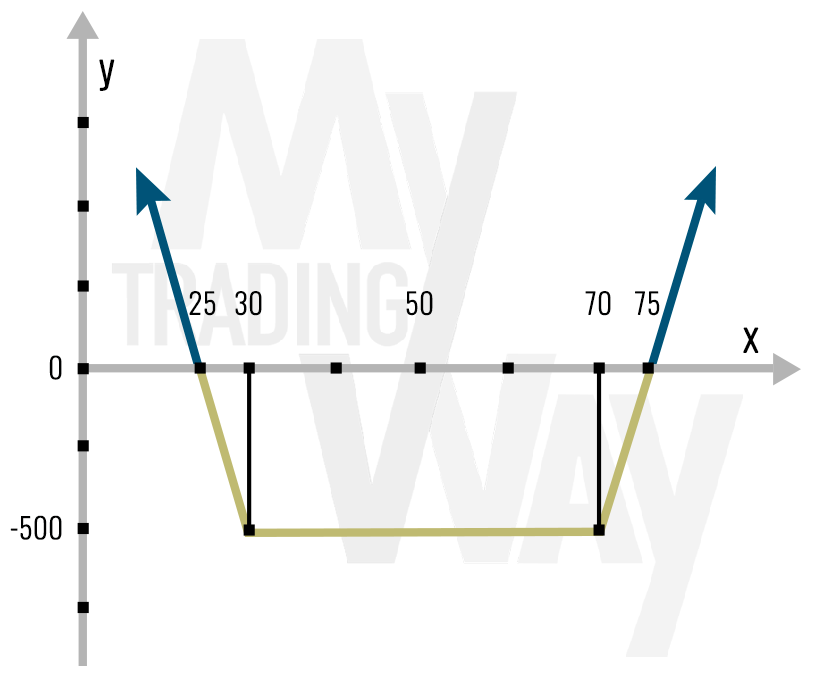

Vediamo un breve esempio di long strangle. Il titolo ABC a gennaio 2019 quota 50$ e secondo la nostra previsione esso subirà un picco di volatilità entro un mese. Apriamo quindi una long strangle, compriamo una CALL con strike a 70$ e una PUT con strike a 30$, entrambe con scadenza ad un mese. Per l’acquisto della CALL paghiamo un premio di 3$, mentre per la PUT paghiamo 2$. La nostra spesa totale, ed anche la massima perdita, è quindi di 500$, cioè la somma dei premi per 100 (ricordiamo che un’opzione muove 100 azioni). I punti di pareggio di questa operazione quindi sono:

CALL = 70$ + 5$ = 75$

PUT = 30$ - 5$ = 25$

Se alla scadenza delle opzioni il titolo non avrà raggiunto nessuno dei due strike saremo in perdita.

Se invece raggiungesse lo strike della CALL, saremmo in profitto una volta superato il punto di pareggio, quindi i 75$.

Se raggiungesse lo strike della PUT, saremmo in profitto una volta superato il punto di pareggio, quindi 25$.

Grafico di riferimento:

Come abbiamo accennato sopra, oltre alla long strangle si può aprire anche una short strangle. La short strangle consiste nella vendita simultanea di una CALL e di una PUT, con strike OTM e differente tra le due opzioni ma con la stessa data di scadenza. Rispetto alla long questa strategia è considerata estremamente più rischiosa, poichè il rischio dipende dall’ascesa/discesa del prezzo del sottostante, che non ha potenzialmente limiti.

Il profitto derivante dall’operazione è dato dalla somma dei premi ricevuti dalla vendita, e il calcolo dei punti di pareggio è il medesimo visto in precedenza per la long strangle, quindi:

Punto di pareggio CALL = Premio CALL + Premio PUT + Strike CALL

Punto di pareggio PUT = Strike PUT - Premio CALL - Premio PUT

Di solito questa strategia si usa quando non ci si aspettano movimenti significativi di volatilità del titolo sottostante e il proprio scopo è la speculazione. Essendo però il rischio potenziale molto elevato è necessario essere molto ben capitalizzati. I profitti derivanti dalle vendite delle opzioni consentono la crescita dei propri fondi nel caso in cui le opzioni non vengano mai esercitate. Un’operazione che comporta all’apertura la ricezione di un premio si definisce come “credit”, quindi in questo caso si parla di Strangle Credit.

Se alla scadenza delle opzioni il titolo non si è avvicinato a nessuno dei due strike quindi si è in profitto, mentre se il titolo supera uno dei due strike si è in perdita, e si è obbligati a vendere o comprare il titolo.

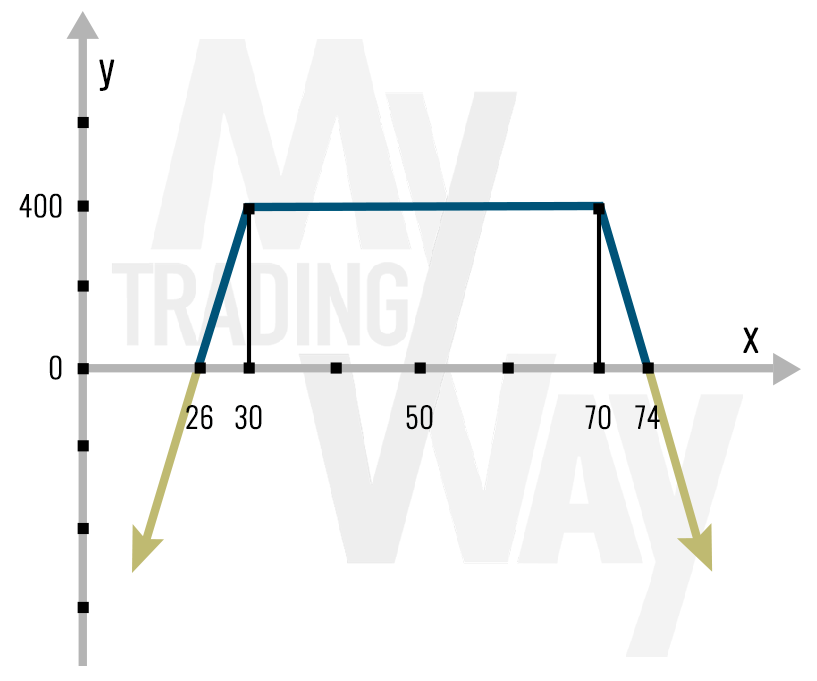

Vediamo un breve esempio di short strangle. Siamo a gennaio 2019 e il titolo ABC quota 50$, secondo la nostra previsione non ci saranno grandi variazioni di volatilità entro un mese, pertanto volendo speculare decidiamo di aprire una short strangle. Vendiamo quindi un’opzione PUT con strike a 30$ e un’opzione CALL con strike a 70$. Per la vendita ricaviamo un premio di 400$, che è dato dalla somma dei due premi, cioè 2,5$ per la PUT e 1,5$ per la CALL. Il premio sarà anche il massimo profitto che ricaveremo dall’operazione. I punti di pareggio di questa operazione quindi sono:

CALL = 70$ + 4$ = 74$

PUT = 30$ - 4$ = 26$

Se lo strike sale oltre i 74$ siamo in perdita, stessa cosa se scende sotto i 26$.

Se alla scadenza dell’opzione non si è verificato alcun movimento significativo e il prezzo non ha raggiunto uno dei due strike siamo in profitto. Nel caso in cui invece avesse raggiunto uno dei due strike, saremmo obbligati a comprare o vendere il sottostante, a seconda che si tratti dell’opzione PUT o CALL. L’ammontare della perdita varia in base alla distanza tra il prezzo del sottostante e lo strike dell’operazione.

Grafico di riferimento:

Quindi ricapitolando, la strategia Strangle consiste nell’apertura di una posizione mediante l’acquisto o la vendita simultanee di CALL e PUT con la stessa scadenza e strike OTM differenti tra loro.

Si tratta di una strategia che si usa in relazione alle previsioni sull’andamento prossimo della volatilità del sottostante. Nel caso in cui ci si aspetti un picco di volatilità si aprirà una posizione long, nel caso in cui ci si aspetti una volatilità poco variabile si aprirà una posizione short.

ATTENZIONE: gli articoli pubblicati sono stati realizzati unicamente a scopo informativo e didattico, e non sono in alcun caso da intendersi come consulenze finanziarie. I contenuti si basano su informazioni, dati e opinioni di pubblico dominio, che potranno cambiare nel tempo, e in ogni caso non devono essere considerati come consulenze finanziare. L’utente dovrà sempre verificare per conto proprio l’esattezza e l’attualità delle informazioni, e nel caso decidesse di investire, assumersi la piena responsabilità delle proprie azioni.