La strategia Buy CALL

Profitti e perdite della strategia Buy CALL, cioè l'acquisto di CALL a scopo speculativo.

Il motivo principale per cui si acquista un’opzione CALL è perchè si ha una visione rialzista sul titolo sottostante. Si sceglie di acquistare una CALL invece del sottostante stesso perchè con le opzioni si può sfruttare l’effetto leva.

Le CALL di solito si usano per la generazione di reddito e per la speculazione. La generazione di reddito è possibile con la strategia Covered CALL, che si usa quando si possiede il titolo sottostante, e che spiegheremo nel dettaglio nei prossimi articoli.

La speculazione è possibile proprio grazie all’effetto leva, e consiste nel detenere il diritto ad un prezzo relativamente basso su di un titolo, e ottenere guadagni significativi nel momento in cui il titolo sale di prezzo. Il lato negativo è che si può perdere il 100% del capitale investito per l’operazione, cioè il premio pagato, ma si tratta di una somma decisamente più contenuta rispetto a quella da investire per l’acquisto diretto. Le CALL sono uno strumento molto utilizzato per avere il controllo su un titolo sottostante senza vincolare i propri fondi.

Quindi, ripassando brevemente quanto visto nei precedenti articoli, l’acquisto di CALL conferisce il diritto all’acquirente, tramite il pagamento di un premio, di comprare il titolo sottostante al prezzo definito dallo strike nel caso in cui questo superi lo strike entro la data di scadenza dell’opzione. Nello specifico, l’acquirente ha il diritto di comprare uno stock di 100 azioni del titolo sottostante, per cui il prezzo si deve moltiplicare per 100. Il vantaggio è dato dalla crescita del prezzo del titolo, poichè se supera di molto lo strike l’acquirente ha comunque il diritto di comprarlo a quel prezzo, per cui si trova in una posizione di vantaggio che non avrebbe avuto se avesse comprato subito il titolo.

Vediamo ora nel dettaglio un esempio di acquisto di CALL con relativi profitti e perdite. Siamo a febbraio 2019 e le azioni del titolo ABC sono attualmente quotate a 60$. Vorremmo possedere il titolo ABC, e dall’analisi che abbiamo fatto siamo propensi a pensare che questo entro un mese possa arrivare a quotare oltre i 70$. Acquistiamo una CALL con scadenza ad un mese, quindi a marzo 2019, a 2$, quindi 200$, e con strike a 70$.

Stiamo acquistando una CALL per aprire una posizione, di solito questa transazione si indica come “buy to open”. Nel caso in cui avessimo voluto comprare una CALL per chiudere una posizione si sarebbe trattato di una transazione “buy to close”.

Il capitale investito, che è anche la perdita massima possibile, è di 200$. Se scegliessimo di acquistare subito le azioni invece, dovremmo spendere 6000$, cioè 60$ per 100. Il vantaggio dell’acquisto della CALL rispetto all’acquisto diretto del titolo è che possiamo controllare lo stesso numero di azioni ad un prezzo nettamente inferiore, quindi rischiando molto meno.

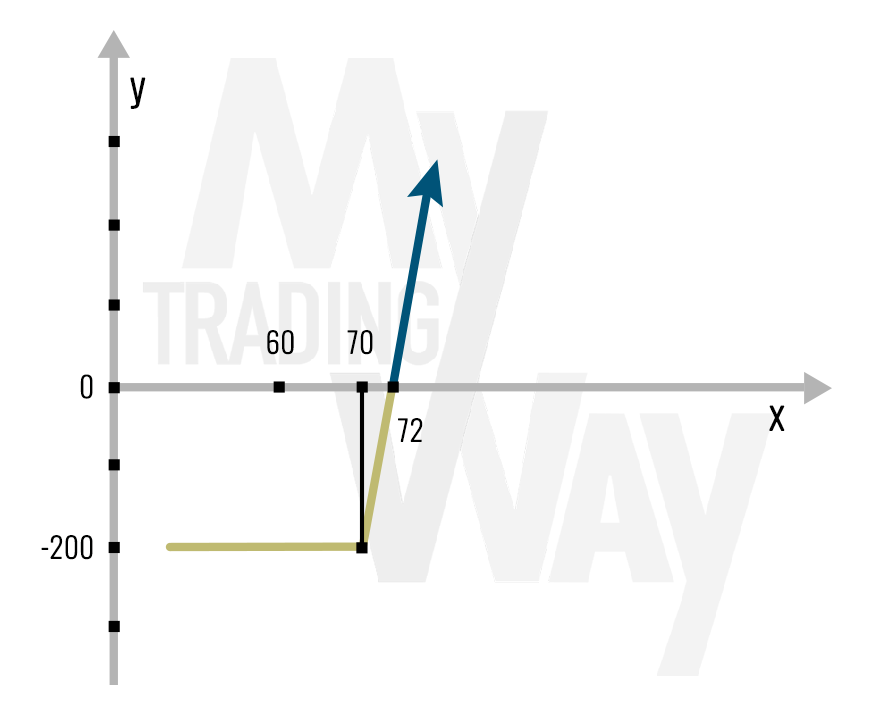

Il punto di pareggio di questa operazione è dato dal premio che abbiamo pagato, quindi 2$, sommato allo strike dell’opzione, quindi 70$, per un totale di 72$. Questo significa che nel caso in cui il titolo arrivasse a quotare oltre i 70$, saremmo in pari nel momento in questo salisse a quota 72$, e oltre quella cifra saremmo in profitto.

Se si vuole chiudere la posizione si può vendere la CALL al mercato, o la si può esercitare nel caso in cui la nostra previsione fosse corretta. Le opzioni americane, di cui trattiamo prevalentemente nei corsi MyTradingWay, possono essere esercitate, acquistate o vendute anche prima della scadenza.

Se si vende la CALL a mercato, a seconda dell’andamento del titolo al momento della vendita, si può ottenere un certo profitto. In questo caso stiamo vendendo una CALL per chiudere la posizione, questa transazione si indica come “sell to close” ed è un’operazione diversa rispetto alla vendita di CALL per aprire una posizione, che si definisce “sell to open”. La differenza sostanziale è che vendendo la CALL per chiudere la posizione non siamo obbligati a vendere le azioni all’acquirente.

In questo caso il profitto è dato dal prezzo al quale vendiamo la CALL, che deve superare il prezzo che abbiamo precedentemente pagato, in questo modo otterremo un profitto. Il prezzo quindi deve essere superiore a 2$.

Se si sceglie di esercitare il diritto dato dall’opzione, si deve pagare il prezzo delle azioni alla controparte che ha venduto la CALL, e ottenere in cambio le azioni. In questo caso il profitto dipende da quanto il prezzo delle azioni ha superato lo strike dell’opzione.

Se ad esempio scegliamo di esercitare l’opzione, e il prezzo delle azioni è arrivato a quotare 80$, il totale del nostro profitto sarà di 800$. Questa cifra è data da:

8000$ (prezzo attuale del titolo) - 7000$ (prezzo dello strike) - 200$ (prezzo dell’opzione) = 800$

Di seguito è riportato un grafico che mostra i rischi e i rendimenti legati all’acquisto di CALL. I dati si riferiscono all’esempio che abbiamo appena visto.

Dal grafico risulta quindi evidente come l’acquisto di un’opzione CALL sul titolo porti a minori rischi rispetto all’acquisto diretto, nonostante le probabilità di profitto siano comunque molto alte.

Quindi, ricapitolando brevemente:

- perdita massima: il premio pagato

- profitto massimo: illimitato perchè legato alla crescita del titolo

- breakeven: il premio pagato + lo strike dell’opzione

ATTENZIONE: gli articoli pubblicati sono stati realizzati unicamente a scopo informativo e didattico, e non sono in alcun caso da intendersi come consulenze finanziarie. I contenuti si basano su informazioni, dati e opinioni di pubblico dominio, che potranno cambiare nel tempo, e in ogni caso non devono essere considerati come consulenze finanziare. L’utente dovrà sempre verificare per conto proprio l’esattezza e l’attualità delle informazioni, e nel caso decidesse di investire, assumersi la piena responsabilità delle proprie azioni.